Nelle ultime settimane alcuni annunci importanti hanno “movimentato” la scena del Corporate Venture Capital (CVC) internazionale.

Due in particolare:

- Toyota ha aggiunto altri 300 milioni ai suoi fondi di CVC arrivando a 800 milioni di dotazione complessiva.

- Il fondo Future Energy Ventures, spinoffato da E.ON tre anni fa e ora totalmente indipendente, ha visto l’ingresso come LP di CLP Group (Hong Kong).

Indice degli argomenti

Corporate venture capital, due mega trend

Che cosa c’è di interessante?

Le notizie sopra riportate confermano due mega trends del Corporate Venture Capital che erano stati tracciati nel nostro osservatorio di Corporate Startup Stars (l’equivalente degli oscar dell’Open Innovation che Mind the Bridge organizza annualmente insieme a ICC).

Il CVC è un mestiere per grandi (tasche)

Toyota ha raggiunto una dotazione di 800 milioni di dollari di capitale, aggiungendo altri 300 milioni divisi equamente tra i suoi due fondi:

- Toyota Ventures Frontier Fund II (TVFF II)

- Toyota Ventures Climate Fund II (TVCF II)

Tale notizia evidenzia come la stessa Volkswagen, che l’anno scorso ha lanciato il suo primo fondo da 300 milioni, sia significativamente sottodimensionata e in ritardo (3-4 anni almeno).

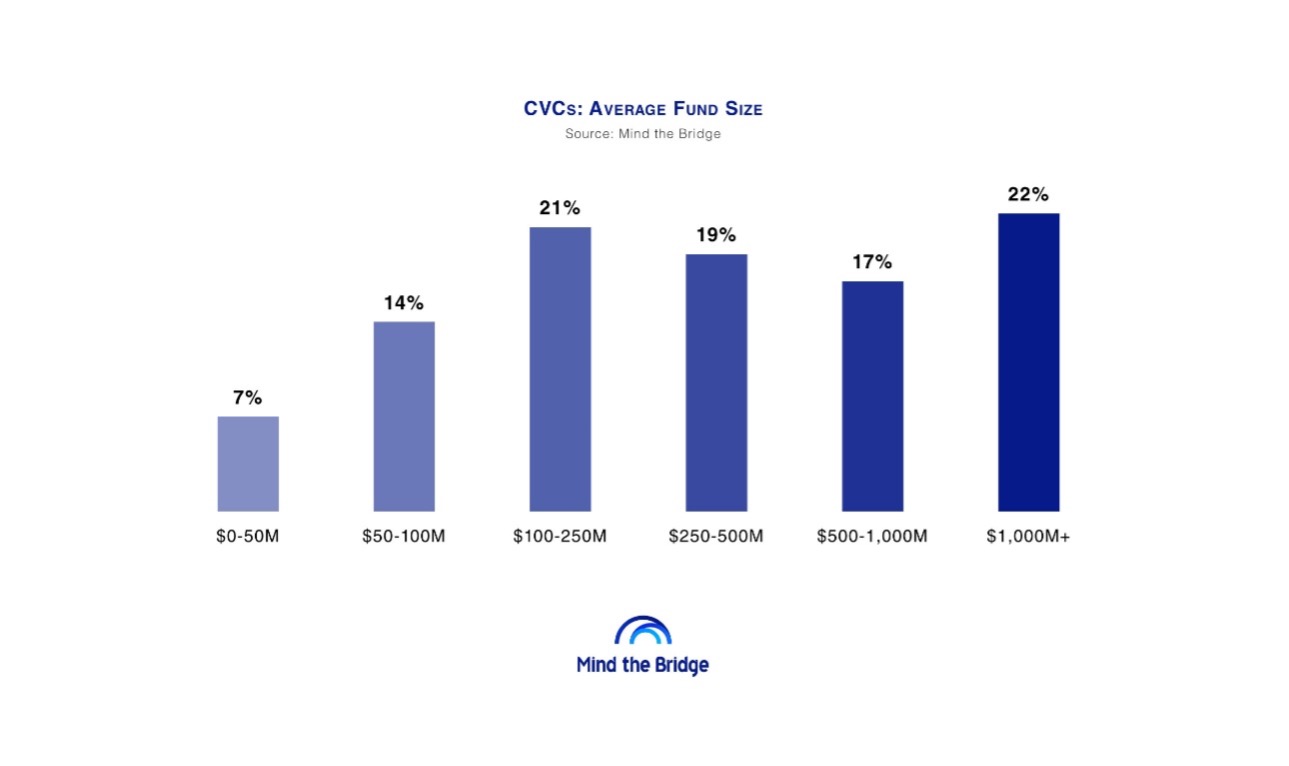

Si conferma come ormai l’operatività delle principali aziende mondiali che fanno Corporate Venture Capital si stia sempre più spostando verso ed oltre – nel 39% dei casi tra le top 100 – il miliardo di dollari di allocazione di capitale. Il CVC se vuole competere con i fondi VC leader al mondo deve poter muovere billions.

Il corollario è che aziende che investono qualche decina di milioni (e in genere sotto i 250/300 milioni) operano con armi spuntate.

Sempre più CVC si aprono ad altre aziende

E.ON. nel 2021 aveva conferito gli investimenti in startups propri e di Innogy in una società terza – Future Energy Ventures (con un nome che peraltro volutamente non richiamava l’azienda di gemmazione). L’obiettivo non era tanto esternalizzare la gestione (ora totalmente indipendente), quanto avviare un veicolo di investimento capace di attirare capitali di terzi.

Il lavoro fatto da Jan Lozek con il suo team (qui una Mind the Chat con Jan registrata poco dopo l’annuncio) sembra avere pagato dato che, all’inizio di quest’anno, è stato lanciato un secondo fondo da 250 milioni.

Il closing iniziale (100 milioni di euro) è stato fatto da E.ON e European Investment Fund (EIF). Questo mese si è aggiunta tra gli LPs la prima azienda terza: la società energetica cinese China Light and Power Company (CLP Group).

Perché aprire il capitale ad altre aziende? Ripetendo quanto detto sopra, la dimensione delle sfide (transizione energetica) richiede capitali imponenti che risultano difficili da investire anche da parte di grandi gruppi.

(CVC) Size matters.