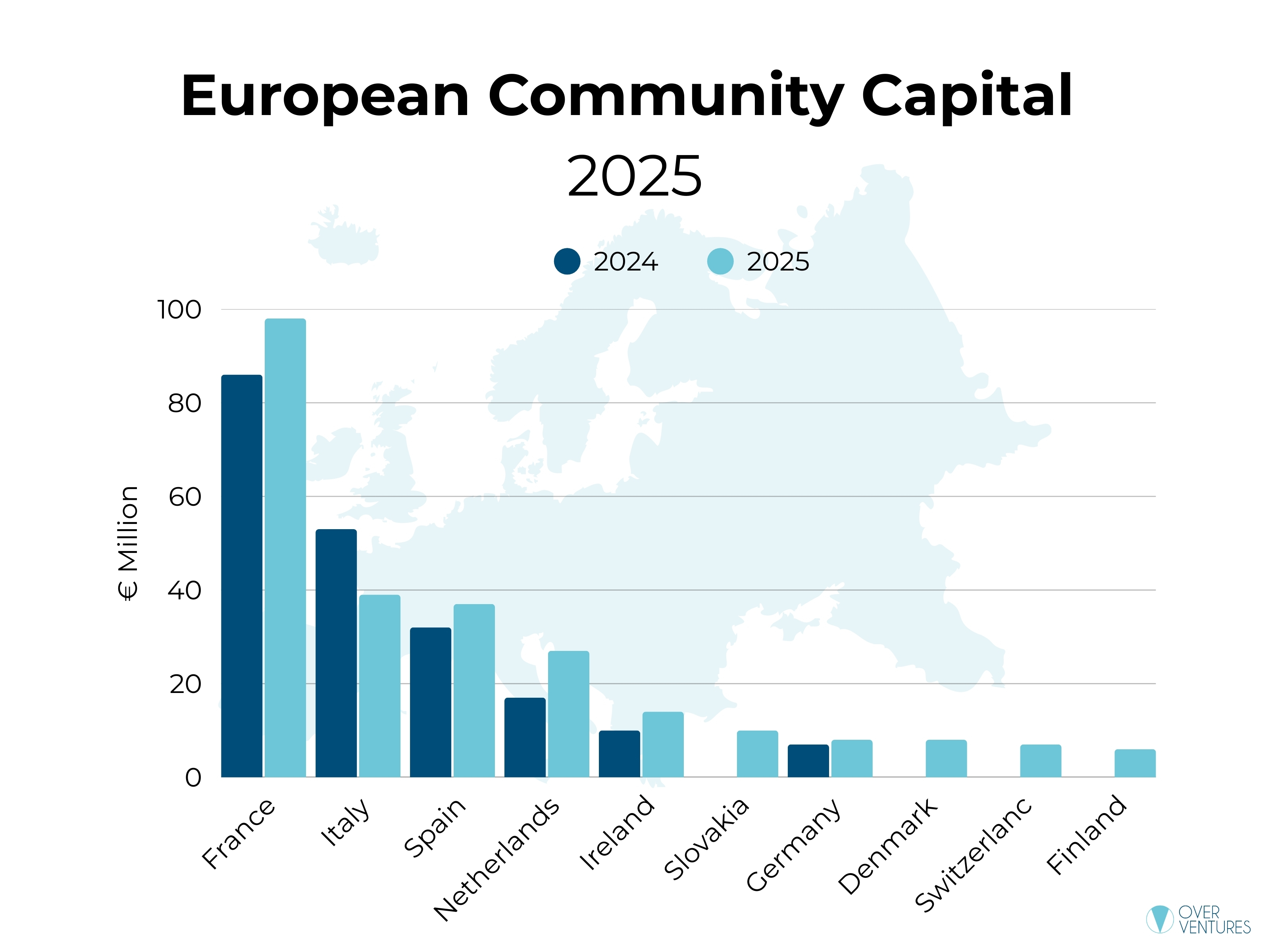

La raccolta fondi tramite equity crowfunding (l’investitore che acquista una quota della società) sta crescendo in Europa. L’Italia è al secondo posto, dopo la Francia, per ricorso a questo strumento di finanziamento delle imprese, ma i capitali raccolti sono diminuiti rispetto al periodo precedente. Sono alcuni dei dati che emergono dall’edizione 2025 dell’European Community Capital Landscape 2025 (ECCL 2025), il report presentato il 19 febbraio 2026 a Milano da Over Ventures in collaborazione con Italian Tech Alliance durante un’iniziativa ospitata da Fondazione Giacomo Brodolini presso Milano Luiss Hub.

Dallo studio emerge che il mercato europeo dell’equity crowdfunding ha chiuso il 2025 con circa 280 milioni di euro raccolti attraverso 354 campagne pubbliche in equity, coinvolgendo oltre 68.500 investitori. Il dato segna una crescita del 12,2% rispetto al 2024 e conferma il progressivo consolidamento del crowdfunding come canale strutturale per il finanziamento di startup e PMI, a due anni dall’entrata in vigore in tutti gli stati dell’UE del Regolamento europeo ECSP che ha dato origine al mercato unico del crowdfunding.

Il report analizza esclusivamente campagne pubbliche in equity promosse da startup, PMI innovative e progetti di energie rinnovabili su piattaforme autorizzate ECSP, con l’esclusione del real estate crowdfunding, per concentrarsi sull’area di confine tra investimenti retail, venture capital e private equity.

Indice degli argomenti

Equity crowdfunding 2025: una crescita strutturale

Nel corso del 2025, il mercato europeo ha mostrato segnali di crescita solida e strutturale. Oltre all’aumento dei volumi complessivi, il numero di campagne chiuse con successo è cresciuto dell’11,3% rispetto all’anno precedente. L’importo medio dei round si è attestato a 789.000 euro, con un valore mediano pari a 468.000 euro, mentre 95 operazioni, pari a circa il 27% del totale, hanno superato la soglia del milione di euro raccolto. L’equity crowdfunding si consolida così come strumento complementare e sempre più integrato rispetto ai percorsi tradizionali di venture capital.

Un ulteriore indicatore di maturazione del mercato è rappresentato dall’incremento del ticket mediano degli investitori, passato da 3.300 euro nel 2024 a 3.602 euro nel 2025, con una crescita del 9,2%. Il dato riflette una progressiva professionalizzazione della base investitori e un maggiore coinvolgimento di business angel, family office e investitori istituzionali accanto alla componente retail.

Francia primo mercato UE, Italia al secondo posto

Dal punto di vista geografico, la Francia si conferma il primo mercato europeo per capitale raccolto con 98,3 milioni di euro, pari al 35,2% del totale, distribuiti su 106 campagne. Le piattaforme francesi SoWeFund e Tudigo si collocano tra i principali protagonisti dell’anno, pur in un contesto ancora fortemente domestico e franco-centrico.

L’Italia mantiene il secondo posto in Europa, con 39,4 milioni di euro, ma è l’unico Paese tra i principali mercati a registrare un calo nei capitali raccolti nel 2025. Rispetto al 2024, il capitale raccolto tramite campagne pubbliche in equity si riduce di circa il 25%, pari a 13,6 milioni di euro e 13 campagne in meno su base annua.

Il caso italiano: assestamento regolamentare e limitata integrazione tra equity e VC

Il rallentamento dei volumi riflette anche una fase di assestamento regolamentare. Il rafforzamento dei requisiti di compliance da parte di Consob e Banca d’Italia ha avviato un processo di consolidamento tra i portali domestici che, nel breve periodo, ha inciso sull’operatività del mercato ma che nel medio termine è orientato a rafforzarne la solidità e la tutela degli investitori.

Rispetto ad altri Paesi europei, l’Italia sconta ancora una limitata integrazione tra equity crowdfunding e venture capital, presente in Francia e Spagna. Tuttavia, nel nostro Paese, emergono segnali incoraggianti sul fronte dell’internazionalizzazione. Nel 2025 si registra un incremento, seppur ancora contenuto, dei round cross-border per startup italiane, che iniziano a sfruttare il passaporto ECSP per accedere a investitori europei attraverso piattaforme internazionali.

A livello europeo, dopo Francia e Italia seguono Spagna, Paesi Bassi e Irlanda. Alcuni mercati emergenti mostrano round medi più elevati, mentre la Germania rappresenta un caso anomalo: nonostante il peso dell’economia tedesca, il mercato ECSP resta limitato a 8,1 milioni di euro su 7 campagne, poiché gran parte dell’attività di equity crowdfunding continua a svolgersi al di fuori del framework europeo, sotto il regime nazionale, in deroga.

Equity crowdfunding 2025: le piattaforme

Tra le piattaforme, il 2025 segna il sorpasso di Capital Cell, che con 36,7 milioni di euro raccolti su 28 campagne si posiziona al primo posto in Europa per capitale intermediato, grazie a una forte specializzazione nelle life sciences e a una marcata vocazione cross-border. Crowdcube si conferma il principale operatore europeo per numero di campagne, mentre SoWeFund emerge come la piattaforma più efficiente in termini di raccolta media per operazione. Invesdor prosegue il proprio percorso di crescita, affiancando allo sviluppo dei volumi anche le prime exit rilevanti.

Buoni risultati per le italiane CrowdFundMe e Mamacrowd: la prima si posiziona come terza piattaforma europea per numero di campagne realizzate (alle spalle di Crowdcube e Capital Cell), mentre la seconda si colloca al quarto posto. Il dato conferma il ruolo centrale delle piattaforme italiane in termini di attività e presidio del dealflow, a fronte di round medi più contenuti rispetto ad altri mercati europei.

Equity crowdfunding 2025: i settori

Dal punto di vista settoriale, le life sciences si confermano il primo comparto per capitale raccolto, seguite da food & agriculture e tech, quest’ultimo trainato dalla crescente presenza di startup legate all’intelligenza artificiale. Settori come smart city, software e fintech mostrano volumi in progressivo aumento, confermando la capacità del crowdfunding di intercettare i principali trend tecnologici.

Nel 2025 si rafforza il ruolo delle piattaforme di club dealing e delle campagne private riservate a community di investitori e club di business angel, anch’esse autorizzate sotto ECSP. Questo segmento, non incluso nel perimetro del report, rappresenta un potenziale moltiplicatore dei volumi complessivi e sarà oggetto di analisi nelle prossime edizioni dell’ECCL.